No grupo [infoIRCR] são preenchidas informações complementares relacionadas a rendimentos

tributáveis e a deduções e/ou isenções, vinculadas aos códigos de receita informados no campo

{infoCRIRRF/tpCR}, de acordo com a legislação aplicada ao imposto de renda.

8.1.

Informações de dependentes não cadastrados pelo S-2200/S-2205/S-2300/S-2400/S-2405

Para os dependentes referenciados no S-1210 por CPF ainda não cadastrados no S-2200/S-2205/S-

2300/S-2400/S-2405, é possível utilizar o grupo [infoDep] para enviar os dados cadastrais do

dependente referenciado pelo CPF.

Essa informação de dependente pode ser referenciada nos grupos [infoDepSau] e [infoReembDep]

mesmo quando o CPF do dependente não for efetivamente de um dependente para fins de Imposto

de Renda. Neste caso o campo {depIRRF} não deve ser informado.

8.2.

Informações de IR por Código de Receita – CR

O grupo [infoIRCR] contém as informações de dedução para fins de Imposto de Renda por CR.

Correspondem aos valores relativos a dependentes, contribuições para a Previdência Social da União,

dos estados, do Distrito Federal e dos municípios, contribuições para as entidades de previdência

privada domiciliadas no País, para o Fundo de Aposentadoria Programada Individual – FAPI e para o

Fundo de Previdência Complementar do Servidor Público – Funpresp, cujo ônus tenha sido do

beneficiário, destinadas a assegurar benefícios complementares assemelhados aos da Previdência

Social, e a pensão alimentícia paga, em face das normas do direito de família, quando em

cumprimento de decisão judicial ou acordo homologado judicialmente, inclusive a prestação de

alimentos provisionais.

8.2.1. Deduções relativas a dependentes

No grupo [dedDepen] deve ser informada a dedução do rendimento tributável relativa a

dependentes. O valor das deduções por dependente, de acordo com o respectivo ano-calendário, deve ser equivalente às quantias mensais definidas pela legislação. O valor vigente desde 2015 para

dedução mensal por dependente é de R$ 189,59 conforme Lei Nº 9.250/1995.

Essas informações são segredadas por {tpRend} com os seguintes valores válidos:

11 – Remuneração mensal

12 – 13º salário

13 – Férias

8.2.2. Informação dos beneficiários de pensão alimentícia

Deve ser Informado no grupo [penAlim] o beneficiário (alimentando) e as importâncias pagas em

dinheiro, a título de pensão alimentícia.

Essas informações são segredadas por {tpRend} com valores válidos:

11 – Remuneração mensal

12 – 13º salário

13 – Férias

14 – PLR

18 – RRA

79 – Rendimento isento ou não tributável

8.2.3. Informação relativas a plano de previdência complementar

Deve ser informado no grupo [previdCompl] o total das contribuições para as entidades de

previdência complementar, domiciliadas no Brasil, das contribuições para fundo de aposentadoria

programada individual (Fapi), cujo ônus tenha sido do contribuinte, desde que destinadas a custear

benefícios complementares assemelhados aos da Previdência Social, e das contribuições para as

entidades de previdência complementar, cujo ônus tenha sido do beneficiário.

Essas informações são segredadas por {tpPrev} com valores válidos:

1 – Privada: codIncIRRF em S-1010 = [46, 47, 48]

2 – FAPI: codIncIRRF em S-1010 = [61, 62, 66]

3 – Funpresp: codIncIRRF em S-1010 = [63, 64, 65]

No campo {vlrPatrocFunp} deve ser informado o efetivo valor da participação do órgão público para

a previdência complementar do servidor (Funpresp).

8.2.4. Informações de processos relacionados à não retenção de tributos ou a depósitos judiciais

No grupo [infoProcRet] devem ser informados os dados do processo que ampara a não retenção de

tributos ou a realização de depósito judicial. Essas informações são segregadas por {tpProcRet} com

valores válidos:

182183

1 – Administrativo

2 – Judicial

Também são informados o número do processo e o código de suspensão atribuído pelo empregador

no evento S-1070.

a) Informações de valores não retidos, depositados judicialmente ou objeto de compensação

No grupo [infoValores] devem ser informados os valores não retidos, depositados judicialmente ou

compensados no período de apuração. Essas informações são segregadas por {indApuracao} com

valores válidos:

1 – Mensal

2 – Anual (13º Salário)

a.1) Valor Não Retido

Deve ser informado no campo {vlrNRetido} o valor do imposto de renda que deixou de ser retido em

função de decisão em processo administrativo ou judicial.

a.2) Valor do Depósito Judicial

Deve ser informado no campo {vlrDepJud} o valor do imposto de renda com exigibilidade suspensa

com obrigatoriedade de depósito judicial em função de decisão em processo administrativo ou

judicial.

a.3) Valor da compensação relativa ao ano calendário em função de processo judicial

Deve ser informado no campo {vlrCompAnoCal} o valor do imposto sobre a renda retido na fonte do

ano calendário que, por força de decisão judicial, tenha sido utilizado para compensar com imposto

sobre a renda do período de apuração do S-1210.

a.4) Valor da compensação relativa a anos anteriores em função de processo judicial

Deve ser informado no campo {vlrCompAnoAnt} o valor do imposto sobre a renda retido na fonte de

anos-calendários anteriores que, por força de decisão judicial, tenham sido utilizados para compensar

com imposto sobre a renda do período de apuração do S-1210.

a.5) Valor do rendimento com exigibilidade suspensa

Deve ser informado no campo {vlrRendSusp} o valor do dos rendimentos que, em função de decisão

em processo administrativo ou judicial, não sofreram retenção do imposto de renda.

b) Deduções com exigibilidade suspensa

No grupo [dedSusp] devem ser detalhadas as deduções com exigibilidade suspensa. Essas

informações são segredadas por {indTpDeducao} com valores válidos:184

1 – Previdência oficial

2 – Previdência privada

3 – Fundo de Aposentadoria Programada Individual – FAPI

4 – Fundação de Previdência Complementar do Servidor Público – Funpresp

5 – Pensão alimentícia

7 – Dependentes

b.1) Detalhamento das deduções suspensas por dependentes e beneficiários da pensão alimentícia

No grupo [benefPen] devem ser detalhados os dados e valores suspensos dos dependentes e

beneficiários de pensão alimentícia.

O CPF do dependente deve ser cadastrado no eSocial (S-2200/S-2205/S-2300/S-2400/S-2405 ou no

grupo [infoDep].

8.3.

Plano de saúde

No grupo [planSaude] é(são) identificada(s) a(s) operadora(s) de plano privado coletivo empresarial

de assistência à saúde e informados os valores descontados.

Os valores descontados do empregado relativos ao plano de saúde incluem todo o montante (custo

mensal somado a eventual cota de participação), tanto para o titular quanto para dependentes.

8.3.1. Detalhamento por dependente

No grupo [infoDepSau] devem ser informados os dados e valores de dependentes de plano de saúde

coletivo empresarial.

O CPF do dependente deve ser cadastrado no eSocial (S-2200/S-2205/S-2300/S-2400/S-2405 ou no

grupo [infoDep].

8.4.

Informações relativas a despesas médicas ou odontológicas pagas pelo trabalhador a

prestador de serviço objeto de reembolso no período de apuração

No grupo [infoReembMed] o contribuinte deve indicar no campo {indOrgReemb} a origem do

reembolso:

1 – Reembolso efetuado pelo empregador no âmbito do plano de saúde (a operadora reembolsa

o empregador)

2 – Reembolso efetuado pelo empregador como benefício do próprio empregador

Esse grupo serve para informação de reembolso de despesa relativa a procedimentos de saúde

realizados pelo trabalhador ou para informação do subsídio oferecido como benefício pelo

empregador para pagamento de mensalidades de planos de saúde contratados diretamente pelo

trabalhador.185

8.4.1. Detalhamento das informações do titular

No grupo [detReembTit] deve ser preenchida a informação de reembolso do titular do plano de saúde

coletivo empresarial quando se tratar de reembolso do tipo 1 ou 2, e do titular da despesa com saúde

quando se tratar de reembolso do tipo 2. A empresa deve informar os dados do prestador e do valor

do reembolso, seja no período indicado no período de apuração – {vlrReemb} – ou relativo a anos

anteriores {vlrReembAnt}.

8.4.2. Detalhamento das informações por dependente

No grupo [infoReembDep] devem ser enviadas as informações de reembolso do dependente do plano

de saúde coletivo empresarial, nos casos de reembolso do tipo 1 ou 2, ou nos demais reembolsos de

despesas de saúde no caso de reembolso do tipo 2. O CPF do dependente deverá ser cadastrado no

eSocial (S-2200/S2205/S-2300/S-2400/S-2405 ou no grupo [infoDep].

9.

Informação de períodos anteriores – grupo [perAnt]

9.1.

A partir da nova forma de alimentação das informações da DIRF que se dará por meio do

evento de pagamento enviado no eSocial, previsto para entrar em produção em janeiro de 2025, as

informações enviadas no grupo [perApur] passarão a ser transmitidas para a DIRF, inclusive as

informações do grupo [infoIRComplem].

9.2.

A partir da versão 1.3, o contribuinte poderá, em janeiro de cada ano, com início em 2026,

alterar dados do grupo [infoIRComplem] referente ao ano anterior, destacando que o evento

retificador substituirá integralmente as informações do grupo referenciado enviado anteriormente.

Logo, todas as informações, ainda que não alteradas, devem ser enviadas novamente.

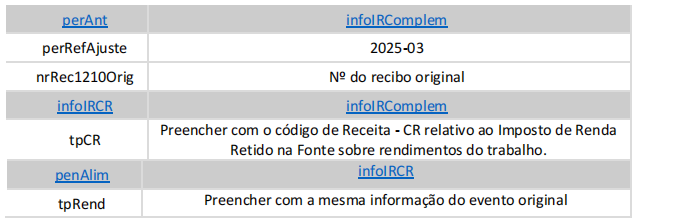

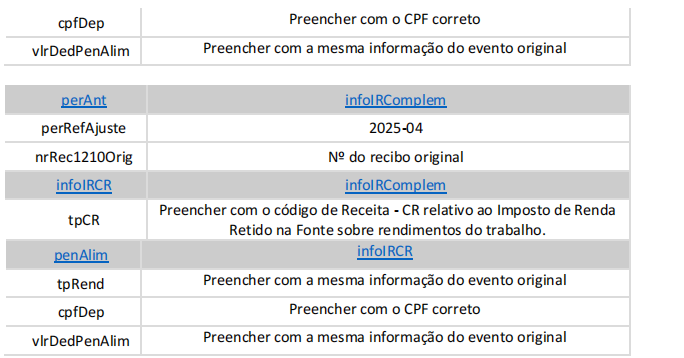

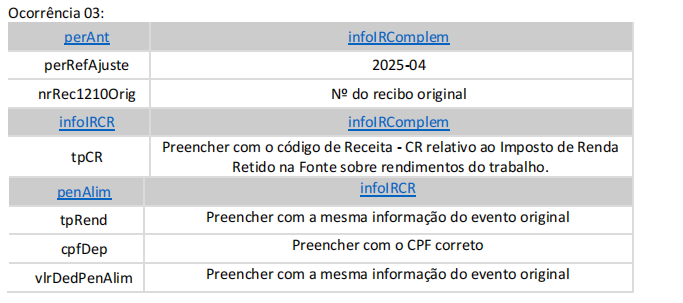

Exemplo: Em janeiro de 2026, o contribuinte percebeu que enviou o CPF errado de um beneficiário

de pensão alimentícia no evento de pagamento das competências março e abril de 2025. Para retificar

essa informação, utilizando o grupo [infoIRComplem] no grupo [perAnt], ele deve enviar o evento

conforme abaixo, preenchendo integralmente o grupo [penAlim] (e não apenas o campo {cpfDep}),

além dos grupos [perAnt] e [infoIRCR], conforme abaixo:

9.3.

Essa retificação poderá ser enviada ainda que não existam valores a pagar no período de

apuração janeiro. Para isso foi alterada a condição do grupo [infoPgto] quando o período de apuração

(perApur) for na competência janeiro (AAAA-01) e houver pelo menos uma informação preenchida

no grupo [infoIRComplem] do grupo [perAnt].

Exemplo: o exemplo do item 9.2 também se aplica ao item 9.3.

9.4.

Se no evento de pagamento de janeiro houver informação complementar somente para o

campo {perApur}, haverá apenas uma ocorrência no grupo [infoIRComplem]. Se além disso, houver

necessidade de enviar retificação de dados do ano anterior, em perAnt, nesse caso será incluída nova

ocorrência para cada Período de Apuração, que se pretende retificar. Com isso, pode haver até 13

ocorrências no evento.

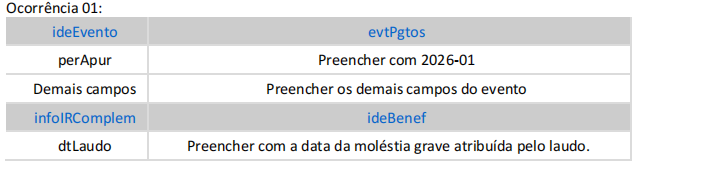

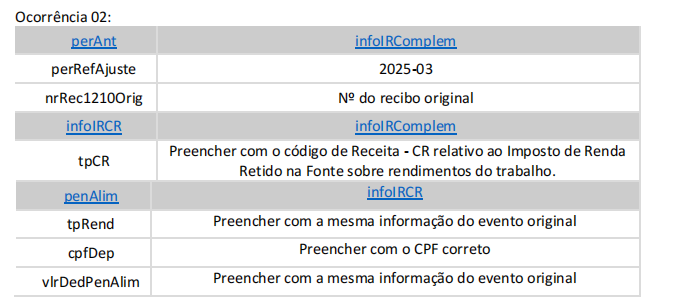

Exemplo: Se no exemplo do item 9.2, ocorrido em janeiro de 2026, o contribuinte além de ter

percebido que enviou o CPF errado de um beneficiário de pensão alimentícia no evento de pagamento

das competências março e abril de 2025, também precisar enviar informações complementares ao

IR, como a data da moléstia grave prevista no laudo médico, referentes ao PA janeiro de 2026, deverá

proceder conforme abaixo:

9.5.

Havendo necessidade de retificar dados, a partir de fevereiro do ano seguinte, de um

pagamento referente a um PA que foi incluído no grupo [perAnt], antes de realizar tal procedimento,

será necessário retificar o evento de janeiro, retirando do grupo [perAnt] as informações do PA que

se deseja alterar.

using WordPress and

using WordPress and

No responses yet